Par Vladimir Vodarevski

L’économie se pique d’être scientifique. Pourtant, elle ne tient aucun compte des faits. Elle s’enferme dans l’idéologie. Une comparaison entre la crise de 1929 et celle de 2007-2008 l’illustre. L’origine des deux crises est monétaire. Les banques centrales usurpent un mérite abusif dans le fait que la crise de 2007-2008 n’a pas eu l’ampleur de celle de 1929, alors qu’elles ont fait les mêmes erreurs. Par contre, les véritables raisons de cette différence d’ampleur sont ignorées. Pourtant, il suffit de regarder les faits. De tirer les leçons de l’expérience.

L’origine des deux crises

La crise de 1929

Comme le montre Lionel Robbins, dans le livre La Grande dépression, la crise de 1929 a été précédée d’une période d’expansion monétaire, à partir de 1925, provoquée par la banque centrale des USA. L’objectif était de soutenir la Banque d’Angleterre, qui souhaitait rétablir un étalon or, mais avec une parité entre la livre et l’or trop optimiste. Robbins constate que la politique monétaire a provoqué une surproduction dans le secteur des biens de production. Il aurait pu citer également l’envolée de la bourse, boostée par les achats à découvert.

Dans l’article Echoes of 1937 in the current economic cycle, Brendan Brown décrit la politique monétaire pendant la crise de 1929. C’était à nouveau une politique d’expansion monétaire, que nous nommons aujourd’hui quantitative easing. En 1937, la fin brusque de cette politique a provoqué une rechute de l’économie.

La crise actuelle

La crise de 2007-2008 a également été précédée d’une période d’expansion monétaire. Celle-ci a débuté vers 2002, suite au ralentissement de 2001. Cette politique a provoqué un bulle immobilière, qui a boosté l’économie. Cette bulle permettait de compenser la chute de celle des valeurs internet, comme l’expliquait le prix Nobel Paul Krugman en 2002. Ajoutons les facilités accordées au crédit, avec les agences Fannie Mae et Freddie Mac, qui rachetaient des crédits subprime, c’est-à-dire à risque. Ou encore, le Community Reinvestment Act, destiné à accroître le crédit aux personnes peu solvables. Toute l’économie était basée sur le crédit, et tout le monde s’en félicitait. Un cercle vertueux keynésien devait s’engager, les dépenses entraînant la croissance. C’était l’époque où le ministre de l’Économie français, Nicolas Sarkozy, voulait importer en France l’hypothèque inversée, qui permet de prendre un crédit à la consommation gagé par la valeur de son habitation.

Face à la crise, comme dans les années 1930, c’est à nouveau la politique monétaire qui est mise en œuvre. Avec notamment des politiques dites non conventionnelles. Avec le quantitative easing. Et avec le même dilemme qu’en 1937 : est-ce que la remontée des taux, et la fin du quantitative easing, ne vont pas provoquer une contraction de l’économie ?

Les différences entre les années 30 et aujourd’hui

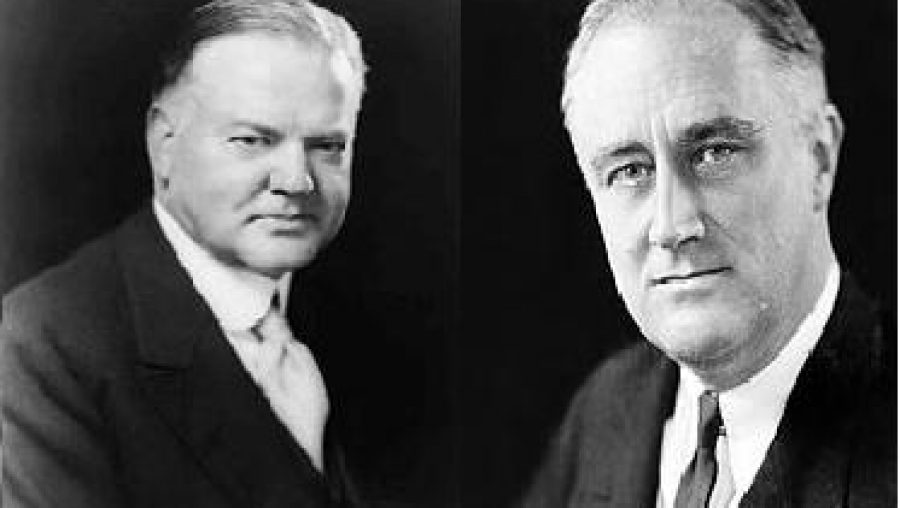

Durant la crise de 1929, différentes mesures ont été mises en oeuvre en dehors de la politique monétaire. Aux USA, contrairement à la légende, le président Hoover a été très interventionniste. Il a pris des mesures protectionnistes, mené une politique de déficit budgétaire, et incité les patrons à ne pas baisser les salaires. Il a fait l’exact contraire de la politique de son prédécesseur face à la crise des années 20. Roosevelt a mené une politique semblable. Les pays ont aussi dévalué leurs monnaies.

Aujourd’hui, globalement, la crise n’a pas entraîné un fort protectionnisme. Même s’il y a eu des mesures de ce type, recensées par l’OMC, elles n’ont pas eu l’ampleur de celles des années 1930. D’autre part, de nombreux pays, dont les USA, ont laissé le tissu économique s’adapter. Ce sont ces pays qui s’en sortent le mieux. L’Allemagne a même une situation budgétaire saine.

Les leçons de la crise des années 30

Après la deuxième guerre mondiale, deux accords phares tiraient les leçons de la crise : Bretton Woods, et les accords du GATT. Bretton Woods rétablissait la discipline monétaire. L’émission de dollars US dépendait du stock d’or des USA. Les autres monnaies étaient liées au dollar par une parité fixe, et donc indirectement à l’or. Les désordres monétaires ont été considérés comme une cause de la crise. Les accords de Bretton Woods ont volé en éclats, les crises sont revenues.

Les accords du GATT visaient à promouvoir le libre commerce entre les pays. Le protectionnisme ayant été identifié comme une cause d’aggravation de la crise. Cahin caha, ils se sont développés. Et nous ont protégés d’une aggravation de la crise de 2007-2008.

Conclusion

La politique de relance monétaire nous est présentée comme le Saint Graal de la politique économique. Les banquiers centraux s’enorgueillissent d’avoir évité une aggravation de la crise de 2007 – 2008. Pourtant, ils ont causé cette crise. Et leur politique monétaire a la même inefficacité que dans les années 30. Certains réclament des mesures protectionnistes pour sortir de la crise. Pourtant, c’est ce qui a aggravé la crise des années 30.

Ce sont là des faits. Pourtant, la théorie les ignore. À l’exception de l’école autrichienne. Pourtant, l’économie se prétend scientifique.

—

Il fait renoncer à cette vue économique qui fait l’impasse sur l’image générale de 1929. Cette représentation a paradoxalement pour effet de minimiser encore trop l’effondrement économique total et surtout son lien intime avec les deux guerres mondiales monstrueuses. Mais surtout, surtout, de dissimuler le levier initial : la création des statuts de la FED en 1913!

Les premiers prêts de la fed en 1915, étaient des prêts d’ampleur jamais vue à l’Angleterre pour son engagement dans la guerre! À eux seuls ces faits économiques créent une crise politique immense.

De faire arbitrairement remonter cette crise à la reprise des crédits US en 1925 est déjà en soi une vue sérieusement édulcorée de la réalité. Les prêts à l’Angleterre ne sont qu’une petite pièce du puzzle malgré leur ampleur et leur affectation frauduleuse, d’ailleurs dénoncée au Congrès.

On oublie que les traités de Versailles eux mêmes – tant décriés par Keynes évidemment, dont le but indéniable était simplement de forcer une annulation générale de toutes dettes de guerre de la part des USA “prêteur net” de l’Europe -devaient servir en majorité a fixer un tribut suffisamment haut pour permettre le remboursement des dettes dues aux américains. La question n’est pas de savoir si ce tribut était trop élevé. Les américains n’en sont pas signataires de toute manière. Ces crédits initiaux monstrueux furent cependant alloués par la Fed (liberty bonds) pour ce conflit colonial mené essentiellement en Europe alors même que les USA n’étaient pas en guerre. Ce dernier point fut d’ailleurs une des motivations principale de la volonté de reprise du conflit par l’extrême droite allemande… et des nazis.

J’invite encore une fois tous les libéraux à relire à ce sujet leur meilleur défenseur et analyste de l’époque: G. Garrett.

Absolument, l’origine des crises n’est pas la création monétaire, mais la question du remboursement des prêts et en particulier des intérêts.

Le problème est la politique budgétaire des Etats (et les incitations dans l’économie qui produisent les mêmes effets de dérapage budgétaire) où le remboursement des dettes n’est pas géré et provoque la cavalerie, l’inflation, les prises de risques incontrôlées, etc…

Le système de Ponzi est intrinsèque, il se crée de manière quasi spontanée, et se nourrit uniquement d’une chose : de taux d’intérêts élevés.

Quand un débiteur ne peut financer les intérêts, il fait de la cavalerie, il est forcé de le faire, il n’a aucune autre solution.

Et les intérêts ne sont jamais, jamais positifs sur le long terme : l’économie diminue les coûts, les prix, alors que l’humain tente par tout les moyens à augmenter son niveau de vie, le revenu permanent ne fait qu’augmenter sur le long terme.

Le sophisme qui consiste à dire que les intérêts positifs sont moralement justifiés est la base des crises : le business “monétaire” est déficitaire par nature et toute tentative de produire l’inverse, relève de la connivence avec l’Etat, pour transformer ce business par nature déficitaire en centre de profit.

Tout investissement subit l’usure du temps : investissez dans un voiture, elle finira à la casse. Penser qu’en investissant dans une voiture neuve, on récupérera 2 voitures neuves au bout de 10 ans est un sophisme ridicule.

“L’économie se pique d’être scientifique” … Rappelons le encore; ça n’est pas parce l’économie utilise des mathématiques qu’elle est “scientifique” … disons que si les “sciences” économiques étaient scientifiques, ça se saurait … … Ca n’est pas parce qu’elle y a un prix Nobel que l’économie doit être confondue avec la médecine, la physique ou la chimie.

Il va surtout falloir ré-expliquer le mot “science” dans les écoles. Depuis Galilée, la science n’est pas un “savoir”, mais une “méthode” pour décrire les lois naturelles (mathématisation et productibilité expérimentale). Le mot “sciences” véhicule bien des siècles d’errance, et comme le mot “énergie”. C’est un fatras de milles notions aujourd’hui désuètes, utilisé à toutes les sauces.