Par Nicolas Perrin.

Précédemment, nous avons vu que les assureurs ont une fâcheuse tendance à décrire uniquement ce qui passe sur la façade de l’économie Potemkine. Pourtant, des choses certes moins reluisantes mais tout aussi intéressantes se déroulent à l’envers du décor. Commençons par rappeler quel est le principal responsable des crises financières.

Même le Wall Street Journal pointe le doigt vers les banques centrales.

Au final, le cycle est perturbé par le responsable habituel : non pas le libéralisme – comme le voudraient les étatistes de tous bords – mais l’interventionnisme toujours plus forcené des dirigeants de banques centrales, lesquels sont – au cas où vous l’auriez oublié – copains comme cochons avec nos gouvernements toujours ravis de présenter des budgets en déficit ainsi qu’avec les patrons des grandes banques commerciales qui vivent en grande partie de la commercialisation de la dette étatique.

Pour ce qui est du bilan agrégé des grandes banques centrales, voici les projections de Scotiabank en date du 13 avril : au niveau mondial, la situation devrait en principe se stabiliser fin 2018.

En Zone euro, la BCE continue depuis janvier d’injecter 30 Md€ par mois sur les marchés. Comme Mario Draghi a déjà pas mal racheté de dette d’État sur le marché secondaire, il prend également de la dette d’entreprise.

En Zone euro, la BCE continue depuis janvier d’injecter 30 Md€ par mois sur les marchés. Comme Mario Draghi a déjà pas mal racheté de dette d’État sur le marché secondaire, il prend également de la dette d’entreprise.

« La BCE pourra-t-elle cesser son programme d’achat de dette d’entreprises sans bouleverser les marchés de crédit européens ? » Ce n’est pas moi qui pose la question, mais le Wall Street Journal (Daily Shot du 18 avril). « La BCE a-t-elle un plan pour arrêter le QE privé sans déclencher une panique ? » Là non plus, la question n’est pas de moi, mais de Pantheon Macroeconomics, le cabinet de consulting fondé par le WSJ.

Au Japon, même le gouverneur de la banque centrale tient des propos plus nuancés qu’un assureur :

Vous vous en doutez, abreuver les marchés pour atteindre un tel niveau de liquidité n’est pas sans avoir quelques menus inconvénients.

Excès de liquidité = instabilité financière

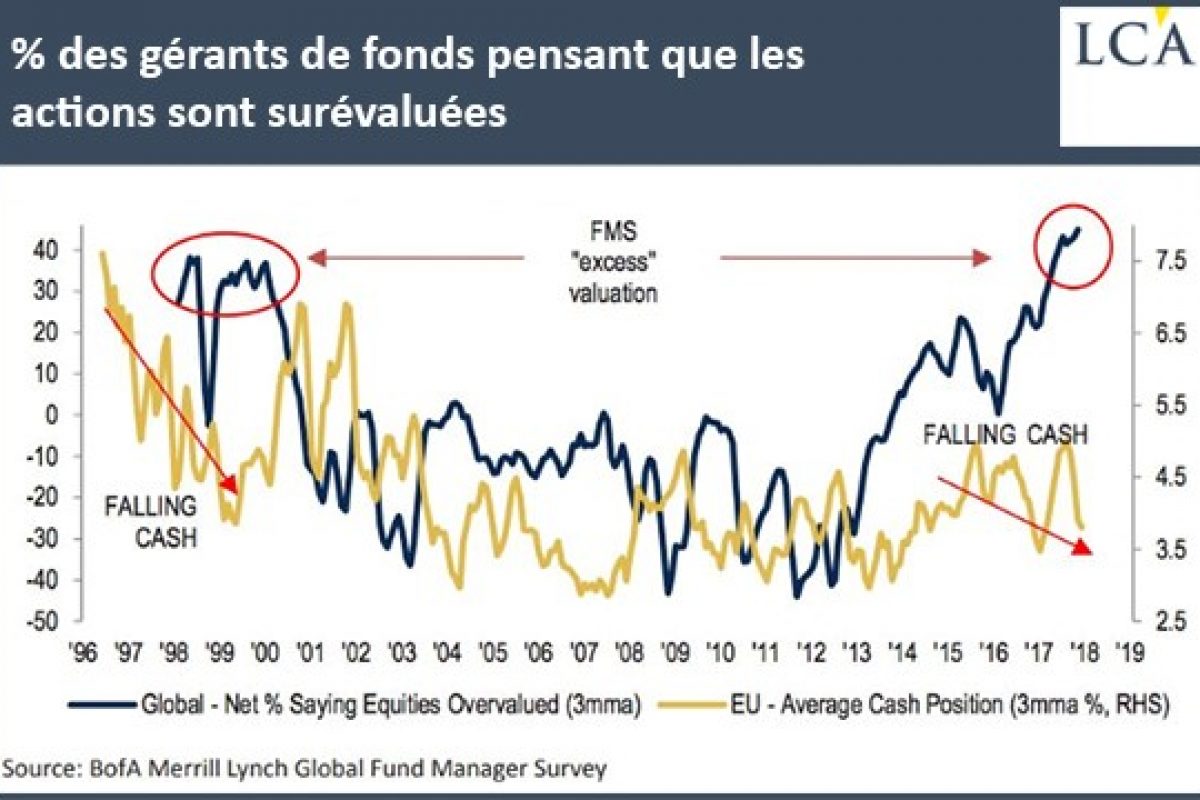

Que ce soit par obligation réglementaire et/ou par peur de rater le train de la performance financière, les gérants doivent investir ce gigantesque stock de liquidité. Peu importe qu’un nombre record d’entre eux estiment que certains marchés soient surévalués.

Je me permets de vous rappeler que de toute façon, ça n’est que de votre argent dont il s’agit.

Une anecdote, me direz-vous… Mais regardez plutôt ceci :

La Bank of America sur les tendances à 4 semaines :

Les hedge funds sont vendeurs nets d’actions US depuis fin jan. 2018. Les clients institutionnels sont vendeurs nets depuis début fév. 2016. Les clients privés sont acheteurs nets depuis début février 2018.

Or, le problème lorsque la liquidité se retrouve en excès au sein du système financier, c’est qu’elle peut « sauter d’une classe d’actifs à l’autre, ce qui fait apparaître des bulles suivies de l’explosion des bulles, d’où une forte instabilité financière. »

Vous en avez eu la parfaite illustration au cours de ce premier trimestre très mouvementé qui a vu le « transfert de la liquidité des obligations vers les actions (des pays de l’OCDE et des pays émergents) et vers les cryptomonnaies, puis brutalement sortie de la liquidité des actions et des cryptomonnaies vers les obligations à nouveau et aussi simplement vers le cash. Il va falloir s’habituer à cette instabilité financière que les banques centrales ont fait apparaître. »

Je cite plutôt que de reformuler car si des assureurs lisent ces colonnes, je ne voudrais pas qu’ils s’imaginent que ce se sont les divagations de Nicolas Perrin : il s’agit bien des écrits de Natixis.

Comment les banques centrales réagiront-elles lors de la prochaine catastrophe financière ?

Lors de sa nomination officielle à la tête de la Fed, Jerome Powell a été accueilli par les intervenants avec une baisse de 4,6% en clôture sur le Dow Jones (jusqu’à -1 600 points en séance).

On se demandait comment le nouveau président de la banque centrale américaine allait réagir : il a su rester serein. En tout cas, il ne s’est pas publiquement laissé aller à l’affolement et il a gardé le silence au cours de cet épisode.

C’est ce qui a permis le spectaculaire rebond intervenu au cours de la semaine du 12 au 16 février. Le silence de Powell a été efficace face à l’instabilité qu’a expérimenté le système : la dislocation est remise à une prochaine fois. Nul doute que ce short squeeze n’aurait pas vu le jour si Powell avait affiché le moindre signe de nervosité. La Fed conserve donc sa crédibilité.

En attendant, la marmite continue de bouillir. Jerome Powell se montrera-t-il dove (coulant) ou hawkish (strict) lors de la prochaine surchauffe ? Et si la Fed intervient, les marchés finiront-ils par lui retirer leur confiance ?

Les avis sont partagés…

Certains, comme Brandon Smith, estiment que 2018 est l’année où la Fed laissera les marchés actions s’effondrer.

Avec Donald Trump à la Maison Blanche, Jerome Powell dispose de l’occasion rêvée de faire passer son institution pour disciplinée et responsable. En remontant les taux et en réduisant la taille de son bilan tout en restant à l’écart du prochain krach sur les marchés actions, il sera très facile pour le nouveau président de mettre l’implosion de la bulle sur le dos du Donald.

Certaines déclarations des représentants de la Fed au sujet de la progression du déficit budgétaire et de la dette US ont d’ailleurs été assez alarmistes, tout comme les déclarations au sujet du « levier croissant et les évaluations élevées sur différentes classes d’actifs ». Ces dernières semaines, le ton employé a clairement été hawkish.

D’autres n’y croient pas une seconde et estiment que – comme à chaque fois que cela a été « nécessaire » par le passé – la Fed interviendra le jour J. Sauf que cette-fois ci, la manoeuvre pourrait ne pas être assez crédible pour convaincre les marchés.

D’autres encore n’aperçoivent que quelques nuages à l’horizon et estiment que « les risques financiers sont encore supportables », et qu’« il ne faut pas paniquer ».

À vous, cher lecteur, de voir quelle hypothèse vous semble la plus convaincante.

—

Pour plus d’informations et de conseils de ce genre, c’est ici

Il me semble que c’est justement le job d’une compagnie d’assurance de couvrir les risques pour son client, et de le laisser au maximum profiter des bénéfices des bonnes périodes. En demandant au client de faire lui-même ses choix, vous oubliez que personne ne forme, comme on le devrait pourtant, ce client à faire des choix raisonnés plutôt que de céder à ceux qui cherchent à lui vendre tel ou tel produit en jouant sur ses peurs ou ses appétits du moment…

Du fait de l’amplification et de la dissimulation concomitantes des risques par les injections monétaires des banques centrales, le risque ne s’arrête plus seulement au marché (risque de rendement, risque de perte en capital) mais s’étend désormais aux établissements eux-mêmes (risque de solvabilité). Face à ce type de risque, aucun assureur, aucun banquier ne peut former sa clientèle, quand bien même il le voudrait.

Par ailleurs, la formation des clients est illusoire quand tous les prix des actifs ne sont plus que des mensonges, parce que c’est le banquier central lui-même qui organise la falsification des prix.

On ne peut pas sortir sans casse d’une période d’injection monétaire. C’est tout bonnement impossible, malgré les discours ayant permis de justifier les QE depuis plus de 10 ans, malgré les “whatever it takes” de l’irresponsable en chef de la BCE.

“C’est quand la mer se retire qu’on voit ceux qui se baignent nus.” La formation de la clientèle vient surtout de l’expérience et je spécule qu’elle va être sacrément bien formée dans les années à venir, une fois que la crise aura produit ses effets.