Dans dix ou vingt ans, quand la poussière de l’effondrement de la monnaie unique européenne sera enfin retombée, les historiens reviendront sur la période que nous vivons aujourd’hui. Ils qualifieront sans doute ces mois particuliers de “moment historique.” Quelles dates sortiront de la brume pour être qualifiées de décisives? Telle ou telle réunion de la Troïka? L’accouchement au forceps par le Parlement Grec d’un plan de privatisation notoirement insuffisant? La faillite bancaire prochaine dans un pays ou un autre, lorsque tous les habitants se rueront aux guichets pour retirer leurs monnaies de singe euros et les convertir en or?

Les historiens n’auront que l’embarras du choix. Mais ce début de semaine pourrait bien être une sorte de pivot mémorable dans la crise.

Après avoir déjà abandonné 3,5% vendredi soir et 3,96% lundi à la clôture, la Bourse de Milan chute encore de 3,5% ce mardi matin, pendant que le reste des places financières du monde se parait de différents tons de rouge.

À ce qu’il semble, le monde économique réalise petit à petit que l’Italie avait bien sa place dans l’acronyme PIIGS.

Le rappel tardif et brutal change complètement la donne – économiquement, mais surtout, psychologiquement.

Économiquement, l’Italie pèse plus du double de l’Irlande, de la Grèce, et du Portugal réunis – des pays “aidés” et très loin d’être tirés d’affaire. C’est la troisième économie de la zone euro. Il ne s’agit pas ici de revenir sur les défis qui attendent l’Italie, mais bien ceux qui attendent les autres pays de la zone:

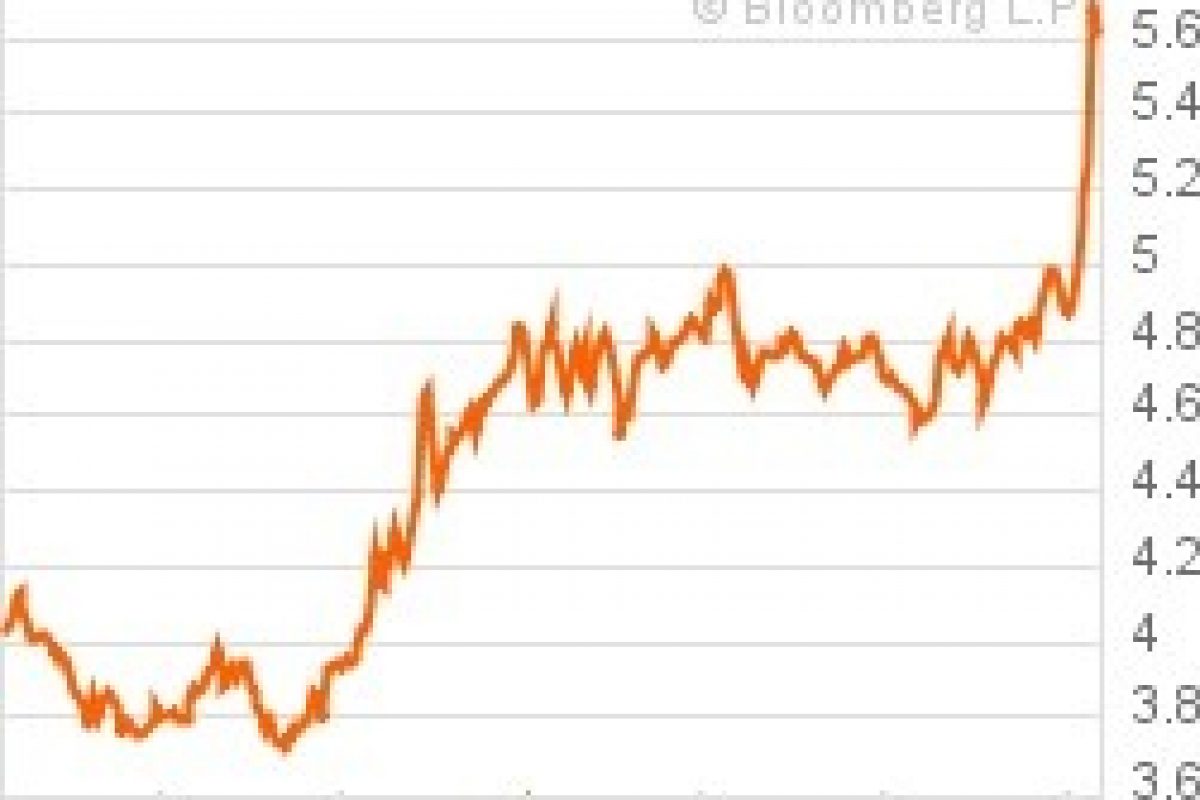

La crise de la dette des pays du Sud (PIIGS) est à son paroxysme. Certains observateurs financiers vont jusqu’à dire que la crise italienne n’est plus sous contrôle. Les taux d’intérêts des obligations d’État sur 10 ans ont bondi à 5,4% aujourd’hui. Les “credit default swaps” (CDS) pour la dette de l’Italie sont montés à une vitesse menaçante. Lundi matin, ils étaient à 280 points de base – Vendredi, le prix de l’assurance sur défaillance de crédit était encore à 240. Le fait est que, si le prix des CDS pour l’Italie continue d’augmenter à ce rythme, la fin de la semaine verra à la fois la fin de l’Italie et celle de l’Euro.

Il y a une certaine hyperbole à envisager la fin de l’Italie et celle de l’Euro pour la fin de la semaine, mais la tendance est là, dans les courbes.

Rappelons que la Grèce s’est retrouvée à demander de l’aide lorsque ses taux longs ont atteint les 5%, rendant le renouvellement du financement de sa dette insoutenable. Elle était pourtant loin d’une Italie endettée à plus de 120% de son PIB!

Jusqu’à la semaine dernière, les élites politiques du continent étaient au chevet d’Athènes. On pourrait croire, comme le souhaiterait l’historiographie officielle, que cet empressement à secourir Zorba le Grec était mû par des objectifs nobles: un désir sincère de sauver la monnaie unique, de préserver le futur de l’intégration européenne, d’afficher une solidarité réelle envers un membre du club de l’euro, ou encore de juguler l’incendie avant qu’il ne s’étende à d’autres pays en difficultés…

Foutaises.

Si la France et l’Allemagne avaient vraiment le choix, la Grèce serait déjà repartie dans les affres d’une New Drachme dévaluée avec un bon coup de pied dans l’arrière-train et leurs fécilitations en prime, merci d’être venu, repassez quand vous serez tip-top face aux critères de Maastricht. Mais voilà, l’embarrassante Grèce doit être sauvée – non pour elle-même, mais pour prémunir d’autres acteurs des conséquences d’une cessation de paiement.

Depuis le début, les grandes manœuvres lancées par la France et l’Allemagne n’ont qu’un objectif: sauver leurs banques nationales terriblement exposées à la dette grecque.

Un défaut de paiement de la Grèce obligera les banques à renoncer à faire figurer le papier grec dans leur bilan. Certaines arriveront à provisionner ces pertes colossales. D’autres sauteront, provoquant une réaction en chaîne qui mettra à terre une bonne partie du système bancaire du continent. La BCE, contaminée par les obligations grecques, s’effondrera. Mais surtout, le poids de la dette des autres États membres s’envolera alors que la méfiance sera de mise.

Le paradigme du sauvetage de la Grèce est désormais dépassé. Les banques franco-allemandes ne sont plus seules en jeu. Il n’est plus question pour les États de la zone euro de sauver la Grèce, mais de se sauver eux-mêmes.

Pendant ce week-end fatidique, le spread entre les emprunts d’État allemands et les emprunts d’État français a atteint 65 points de base. Les investisseurs se rendent gentiment compte que Paris et Berlin n’offrent pas exactement les mêmes garanties de remboursement…

C’est le propre de toute crise d’aller de mal en pis. Tous les scénarios sont possibles, et désormais discutés ouvertement dans la presse. Il en est d’autres qui n’ont pas encore été envisagés dans les rédactions, comme une monétisation de la dette sur laquelle je reviendrai.

Que de chemin parcouru depuis les déclarations lénifiantes des uns et des autres. Toutes ces prétendues élites, brillant avant tout par leur incompétence, découvriront bien assez tôt qu’Internet est une formidable archive de leurs fourvoiements. Qui plaidera encore des absurdités économiques comme les politiques de relance? Qui osera encore clamer que les déficits ne sont pas un problème?

Certains auront peut-être un peu honte, à la limite, mais c’est peu probable. Ils continueront à sévir, toujours absurdement keynésiens et interventionnistes. On demande aujourd’hui la résolution de la crise à ceux-là même qui l’ont créée. Il faut avoir une foi inébranlable (et un tantinet naïve) en la classe politique qui a bâti l’euro pour croire une minute qu’elle a la moindre chance de succès.

Nous en concluons que le pire est indiscutablement devant nous.

Article repris avec l’aimable autorisation de l’auteur

“la crise est derriere nous” disait l’actel directeur du FMI encensé par le monde politique et la presse … Ca laisse réveur.

En realité il n’y pas tellement de suspens. La dette sera monétisée. Et on aura de l’inflation (sur les prix, puis sur les salaires, dans cet ordre). D’une façon ou d’une autre. Parce que le mal est déjà fait. Ce que le surrendetté à depensé ne peut etre rendu.

Les libéraux peuvent toutefois se réjouir de voir les états privatiser les bijoux de famille. Ce sera bientôt au tour de la France. Patience.