Par Simone Wapler.

![By 509th Operations Group [Public domain], via Wikimedia Commons](https://i0.wp.com/www.contrepoints.org/wp-content/uploads/2015/07/Atomic_cloud_over_Hiroshima_from_Matsuyama-660x460.jpg?resize=660%2C460)

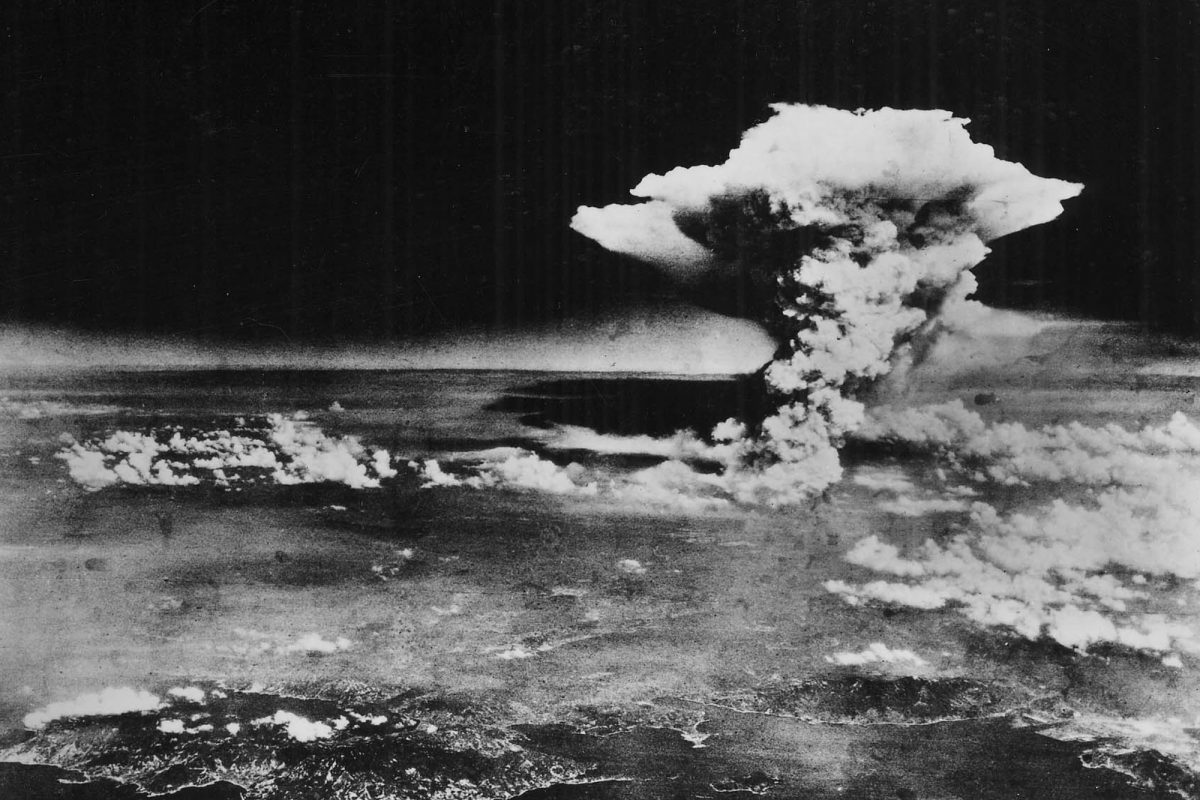

En revanche, nous pouvons voir Janet Yellen en mission, en train de lâcher la bombe qui va faire exploser une bulle obligataire de 100 000 milliards de dollars.

Il vous suffit de regarder cette vidéo du 24 septembre 2015 dans laquelle la présidente de la Fed déclare que oui, le relèvement du taux directeur sera pour la fin de l’année. Elle peut à peine parler. Elle est prise de nausée.

Janet Yellen a eu un malaise. Pourquoi ? Peut-être a-t-elle compris qu’elle a signé l’arrêt de mort du système monétaire et financier actuel. Peut-être a-t-elle un cœur, après tout…

Car Janet Yellen serait ainsi celle par qui la Grande Apocalypse Financière va arriver, une bombe auprès de laquelle la faillite de Lehman Brothers ressemblera à un pétard de sale gosse.

Cette explosion aura des conséquences politiques majeures

Bien sûr, comme pour Hiroshima, Janet Yellen n’est pas totalement responsable. Elle pense avoir une mission, une noble mission. Janet Yellen n’est que le dernier bipède au bout d’une longue chaîne d’irresponsables, possédés par des fausses croyances.

Ensuite, contrairement à Hiroshima, il n’y aura pas de corps instantanément carbonisés ; il y aura une lente agonie. Préparez-vous à une agonie de trois ou quatre ans.

100 000 milliards de dollars de mauvais crédit vont partir en fumée. Le désastre a logiquement frappé d’abord les plus faibles, les obligations dites à haut rendement (high yield ou junk bonds). Ces obligations sont émises par des entreprises engagées dans de mauvais projets car la Fed a triché sur les taux d’intérêt, a inondé les marchés financiers d’argent gratuit, ce qui a poussé vers les investissements à risques.

Janet Yellen sait qu’elle vient d’appuyer elle-même sur le bouton Déflation. Le mauvais génie, le pire ennemi de ceux qui la payent (les banquiers et leurs amis les politiciens), va sortir de la lampe.

Il ne s’agit pas de la bonne déflation, celle qui conduit à une baisse des prix à la consommation car on produit plus et mieux grâce à des investissements judicieux.

Il s’agit de la déflation qui va faire s’effondrer les mauvais investissements et la mauvaise dette. Cet effondrement entraînera aussi celui de l’épargne qui se trouve par malheur enchaînée à ces crédits pourris.

Voilà la mécanique infernale que la Fed a enclenchée.

Une hausse du taux directeur de la Fed signifie que le crédit va se renchérir

Ceux qui sont embourbés dans des mauvais crédits vont soit les rembourser soit faire faillite.

Dans les deux cas des dollars sont détruits. Car lorsque vous remboursez un prêt, cela signifie que l’argent qui vous sert au remboursement est retiré du circuit économique (inversement lorsque vous obtenez un prêt, de l’argent qui n’existait est injecté dans le circuit économique).

Il y a donc moins de dollars disponibles.

Le dollar se renchérit selon le principe économique que ce qui se raréfie se renchérit. Certes, ce principe n’est vrai que si la chose qui se raréfie est également utile… mais vous me ferez la grâce d’admettre que la monnaie est utile.

Ceux qui ont emprunté en dollar mais vivent dans une autre monnaie que le dollar se retrouvent en difficulté en raison du change, puisque le dollar monte. Ils cherchent à rembourser ou font faillite.

Vous reprenez au point 4, et vous répétez le processus jusqu’à écœurement.

Vous comprenez ainsi pourquoi :

– Les matières premières s’effondrent et le courtier numéro UN mondial Glencore est en difficulté ; il y a eu des surinvestissements dans ce domaine pour répondre à de la surconsommation en raison du crédit facile.

– Les bourses des pays émergents s’effondrent ; les dollars fuient ces pays dont beaucoup sont également mis à mal par la baisse des matières premières et de leur monnaie.

– Les obligations émises par les petits pétroliers américains qui produisent du pétrole à 60 $ pour le revendre à 40 $ s’écroulent.

– Les actions du S&P 500 plongent : trop d’entreprises s’amusaient à racheter leurs propres actions avec du crédit pas cher.

– M. Patrick Drahi, le Jean-Marie Messier d’aujourd’hui, a du mal à se refinancer.

– Des gens vont perdre leur emploi puisque des entreprises vont faire faillite.

– Des mauvais crédits à la consommation, automobile, étudiant, immobilier ne seront pas remboursés.

– La crise économique va s’intensifier.

– Les budgets des États vont devenir hors de contrôle.

– 100 000 milliards de dollars vont partir en fumée.

À ce stade, j’ai trois bonnes nouvelles :

– Janet Yellen perdra son emploi.

– Le système monétaire actuel, qui repose sur de la dette et qui nous rend esclaves d’une banque centrale, sera détruit. Sa disparition entraînera celle de toute une classe de parasites qui ont la prétention inouïe de contrôler les agissements économiques de milliards d’individus.

– Cette Grande Apocalypse Financière va prendre un peu de temps car elle sera combattue par les banques centrales. Probablement au moins trois ans. Du temps que vous pourrez mettre à profit pour ne pas vous retrouver laminé comme ceux qui n’auront rien vu venir, et organiser votre épargne pour la mettre à l’abri de la déflation.

Pour plus d’analyses et de conseils de ce genre, c’est ici et c’est gratuit

L’article a bien entendu raison sur le fond… Mais a tout faux sur le court terme.

Non la FED ne remontera par les taux d’ici fin décembre.

Ca fait exactement… 7 ans que ce cirque dure.

Oui, dès mars 2009, Washington lançait l’opération de propagande des « Green Shoots »… Après le Gros Trou de septembre 2008… paf, l’heure de la reprise avait sonné affirmait Obama (suivi en France par l’inénarrable Lagarde, la femme de la « croissance négative »).

Donc depuis 7 ans , la FED dit qu’elle pourrait, pourra, bientôt, demain, après demain « normaliser » les taux.

Et depuis 7 ans, il ne se passe bien entendu rien.

Le court-circuit mental est complet car d’un côté on nous dit que la croissance aux USA est robuste, que le chômage baisse… et pourtant les taux sont toujours dans les chaussettes…. Mais comme disait Goebels, plus c’est gros plus ça passe (CF Chevalier et ses analyses ébouriffantes sur la super bonne santé de l’économie américaine).

On note que fort opportunément il y a eu un coup de tabac sur les émergents en août… ce qui a « forcé » la FED à ne pas augmenter ses taux en septembre alors que croix de bois croix de fer le + 1/4 de point était sûûûûr, selon tous les clowns et autres analystes.

Le communiqué de la FED parle explicitement des « conditions extérieures ». C’est bien pratique.

Ce nouvel argument servira à partir de maintenant ad nauseam : car il est bien évident que la situation extérieure aux USA… ne va pas s’améliorer.

Allons plus loin. Non seulement la FED n’augmentera pas ses taux…. mais en plus elle reprendra officiellement ses programmes « non conventionnels » (pour parler comme le cher Trichet).

QE infinity nous voilà !

Exactement comme la BOJ, qui les aligne, les augmente, à un rythme qui force le respect.

Bref… l’apocalypse est certaine… mais pas pour demain, ni après demain.

La route est encore longue.

Come on…ça fait des années que Contrepoints prévoit l’apocalypse, le pire a été les articles sur le QE de la Fed, on en a entendu des belles là-dessus, prévoyant même une gigantesque inflation…Au final aucune catastrophe et une inflation très faible. Bref Contrepoints s’est quand même bien trompé à ce niveau là, ça arrive..

Ma thèse perso est que… cette explication est correcte… Mais vous ne voyez pas l’inflation… car le thermomètre partait d’une position… en-dessous de 0.

C’est simple à comprendre :

-vous faites du 5 % sur votre PIB (la crise, les subprime, la guerre, l’horreur tout ça etc.)

-moi banque centrale, je vous arrose (QE et autres joyeusetés)

-vous parvenez à « boucher le trou » (littéralement, comme les trous de Roosevelt)

-bilan… vous êtes à 0…

Un observateur extérieur affirmera alors l’air docte et sûr de lui : « vous voyez le QE c’est virtuel, ça ne marche pas, ça ne concerne pas l’économie réelle, cela ne fait pas de l’inflation ».

😉

Si par mes actions (QE ou autre) je parviens à empêcher la faillite d’une grande banque par exemple (un trou, du négatif, de la déflation)… je génère bel et bien de l' »inflation ». Mais elle n’est pas visible, au sens classique du terme.

Il est primordial de comprendre que les QE ont des effets BIEN REELS, sur l’économie REELLE.

Cette brave dame veut nous faire acheter de l’or qu’elle a pronostiqué récemment à 4000 et même beaucoup plus, lequel, actuellement, est à …1137!

Quelqu’un nie-t-il qu’il existe une gigantesque bulle obligataire ?

Qu’un jour ou l’autre les taux reviendront à un niveau permettant de discriminer les bons des mauvais projets ?

Que ce jour-là, il faudra être préparé ? Que l’inflation monétaire aura mécaniquement un impact ?

Soyons sérieux et ne nions pas la réalité.

Tout comme une baisse des taux radicale genre 1 point peut avoir un boost (et générer une bulle si écart avec le taux naturel), je peux comprendre qu’une hausse des taux tout aussi radicale peut avoir l’effet inverse.

Contrepoint parle de dépendance, drogue au taux faible. Nous pourrait-on pas éviter un sevrage trop radical et fatal ?

Augmenter de 0,05 tous les mois par exemple ? Pour arriver à un taux proche du taux reel ?

Quel serait l’augmentation mensuel et récurrente qui empercherait le navire de sombrer ?

Salut

Je viens de tomber sur votre blog et vous remercie pour vos précisions. Car en suivant d’autre site d’information je ne comprenais les conséquences du taux à 0% maintenant c’est très clair.

De plus, vous indiquez que la destruction du système financière va être lente. Au moins on va pouvoir se préparer à l’entrée dans la nouvelle ère ;).

Les commentaires sont fermés.