Bon, alors, finalement, cette reprise, elle vient ? Non, toujours pas ? Pourtant, il y a encore quelques mois, tout le monde s’entendait pour dire que les États-Unis repartaient de l’avant, youkaïdi, youkaïda, sous l’impulsion d’un Obama adulé par tous (mais si, mais si – à l’exception de quelques civils insurgés afghans, mais baste, passons). Las. Arrivé février 2013, la situation semble bien moins rose.

Et avant même d’entrer dans les détails d’un marché boursier qui semble s’agiter comme un junkie avant l’overdose, penchons-nous quelques instants sur les fondamentaux américains puisqu’il est dit et répété que l’Amérique conduit le monde. Penchons-nous, mais pas trop, de peur de tomber : c’est en effet des trous béants qui s’offrent devant nous, à commencer par celui de la dette américaine, toujours aussi gargantuesque, et qui continue d’enfler. Et pour cause : les États-Unis sont plongés dans le même paradigme délétère que l’Europe, paradigme qui veut qu’une bonne relance par la dépense aidera à nous sortir de l’ornière dans laquelle nous avons basculé.

Cependant, cela fait des années qu’on a basculé, cela fait des années qu’on relance, et cela fait des années qu’on n’en sort pas. La conclusion keynésienne de l’administration Obama est donc évidente : on n’a pas assez relancé. Notez à quel point le raisonnement est similaire à ce qui se passe en Europe, et en France en particulier, où les caniches de la dépense joyeuse continuent d’aboyer sur le contribuable à chaque mésaventure budgétaire et préfèrent grogner pour trouver 6 milliards supplémentaires qu’ajuster les dépenses pour 6 milliards de moins.

Et puis, les petits graphiques s’accumulent et ne pointent pas forcément dans la bonne direction. Celui de la masse monétaire (graphique n°1) présente une jolie exponentielle :

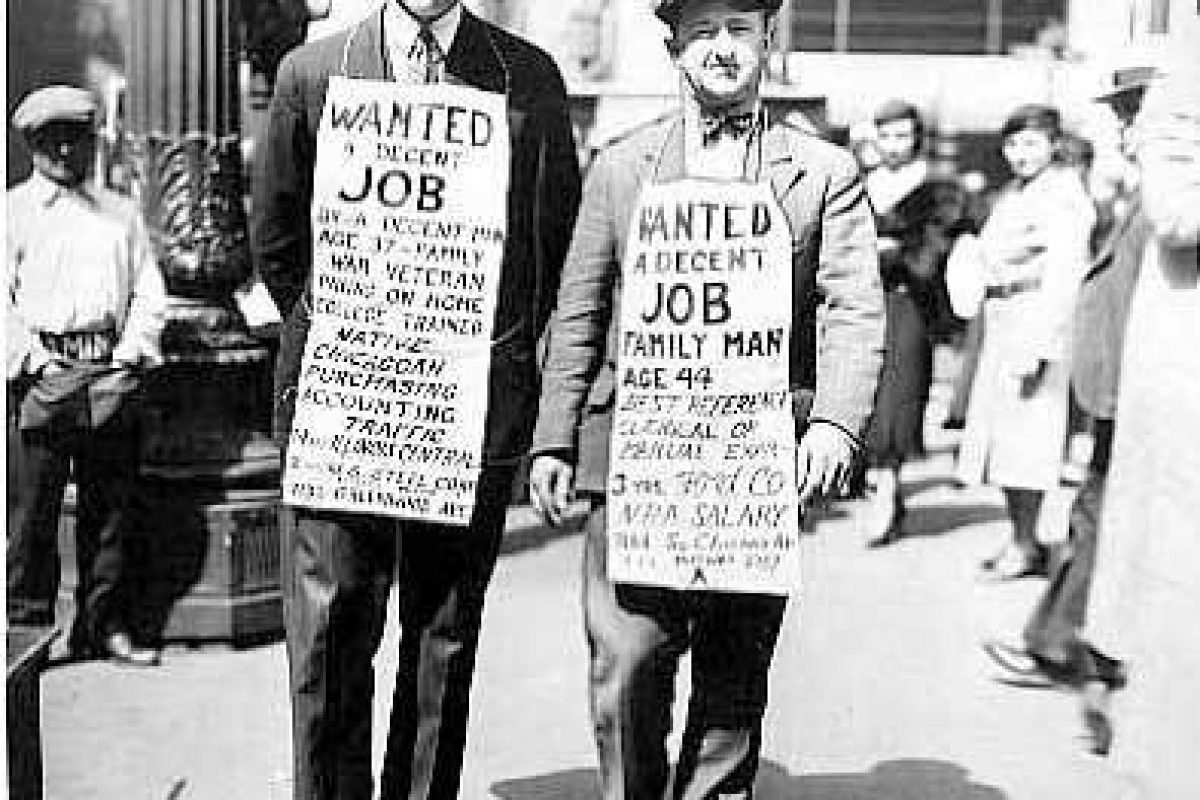

Celui de l’emploi, graphique n°2, lui, refuse méchamment de coller aux prévisions (malgré la relance, je le rappelle) :

Si l’on ajoute d’un côté l’effondrement des exportations américaines …

… et l’investissement dans l’immobilier rocambolesquement élevé tout d’un coup, qui fait furieusement penser à une bulle d’opportunité …

… on en vient à douter (franchement, si) de la fameuse reprise américaine et à ne pas tout parier dessus pour nous sortir de la fameuse ornière de tout à l’heure. Je ne vais pas non plus parler du taux de déliquescence des prêts étudiants américains, dont la somme totale avoisine les 220 milliards de dollars et dont une moitié semble à passer en pertes…

Cela me semble évident : la crise est là, et bien là, et pour l’État (américain, européen, français), il va falloir encore se desserrer la ceinture un bon coup. Et là, il y a un problème. Parce que, comprenez-vous, dire officiellement qu’on va continuer à imprimer des billets comme les journalistes des années 50 des articles en cinq colonnes à la Une, avec les rotatives qui tournent à fond, ça risque d’inquiéter un tantinet des marchés déjà fort nerveux. Alors, on va indiquer, discrètement, que toute cette belle politique laxiste de distribution de papier à tout le monde, cela commençait à bien faire. Dans les minutes de sa dernière réunion, la Fed a ainsi expliqué :

« Un certain nombre de participants ont établi que l’évaluation de l’efficacité du coût et des risques des rachats d’actifs pourrait conduire le Comité à diminuer ou terminer ces rachats avant qu’on puisse constater une amélioration substantielle du marché de l’emploi. »

Une fois traduit, cela veut dire que certains se sont rendus compte que même si le graphique n°1 se verticalisait à la vitesse d’un DSK sous viagra, le graphique n°2, pour le coup, s’affalait comme un Hollande sous Valérie et que tous ces mouvements de petits billets ne servaient finalement peut-être pas à résorber le problème, voire à l’aggraver. À la suite de cette boutade fédérale, les marchés or & action ont bien entendu dévissé : stupéfaction ! Horreur ! Le bon argent frais va arrêter de dégouliner des tubulures chromées de la Fed !

Rassurez-vous : les autorités américaines sont bien vite revenues sur leurs constats.

Soyons bien clairs : ici, les opérateurs habituels jouent à se faire peur. Tout le monde sait pertinemment que la distribution de roudoudous verts va continuer, tout simplement parce qu’il n’y a aucune autre option dans la panoplie des économistes actuels. La seule échappatoire serait de laisser s’effondrer les banques chargées de créances douteuses ou pourries, de laisser se liquider les fonds de pension en défaut, de diminuer les dépenses gouvernementales comme jamais, sachant que tout ceci provoquerait une déflation à côté de laquelle celle de 1929 aurait un petit air « parcours de santé ». Il va de soi que la (très grosse) douloureuse s’étalerait pendant une paire d’années et que l’économie, assainie, repartirait ensuite sur des bases bien plus solides. Mais honnêtement, on voit mal les cyniques, les imbéciles et les mollassons qui nous gouvernent (tant de ce côté-ci que de l’autre de l’Atlantique) prendre une telle décision, politiquement intenable, d’autant plus dure à prendre maintenant qu’il aurait fallu la prendre il y a plus de dix ans, et qu’elle a été repoussée jusqu’à maintenant…

Autrement dit, non, les QE de Ben ne sont pas finis ; et je ne suis pas le seul à émettre cet avis :

Et à ceci se sont ajoutées les tensions gouvernementale italienne, avec la montée franche d’un populisme dont on peine à voir les objectifs concrets. C’est donc logiquement que les marchés ont montré des signes de nervosité particulièrement importants ces derniers jours, lundi 25 et mardi 26 février notamment. Or, cette agitation, si elle paraît particulièrement effervescente et brouillonne, permet tout de même de rassembler quelques informations intéressantes. D’une part, les volumes d’échange sont toujours aussi faibles, ce qui montre que non, les investisseurs les plus nombreux ne sont pas revenus. La confiance dans l’avenir, synonyme d’investissements boursiers et de prises de risque, n’est toujours pas là.

D’autre part, les cours de l’or, qui avaient subi une baisse logique depuis quelques mois, sont « subitement » repartis à la hausse alors que les tensions, justement, s’accumulaient. Il est intéressant de constater ce genre de mouvements sur le métal précieux, alors que, depuis quelques jours, l’or est à nouveau en backwardation : les prix des contrats futurs sur l’or sont actuellement inférieurs au prix courant (spot) de l’or. Autrement dit, un investisseur aurait tout intérêt à vendre son or maintenant pour le racheter à terme et récupérer un profit ; comme actuellement, ce n’est pas ce qui se passe, on en déduit que tout le monde préfère le « tiens » unique de maintenant aux deux « tu l’auras » dans plus tard. Tout se passe comme si certains envisageaient l’avenir encore plus sombre, notamment au niveau des monnaies, et se réfugiaient dans l’or.

Non, la crise n’est décidément pas finie, et l’Europe n’en finit pas d’aller mieux. La guerre des monnaies semble se mettre en place d’autant plus facilement que les imbéciles frétillants l’attisent de leurs grands moulinets oratoires, les chiffres macro-économiques se succèdent et se ressemblent tous dans l’abominable, et le pouvoir politique, des deux côtés de l’Atlantique, montre tous les signes d’une parfaite déconnexion avec la réalité.

Personne ne semble prendre la mesure de ce qui se profile à l’horizon, mais tout pointe dans la même direction : un grain majeur.

Sera-t-il plus ou moins camouflé, plus ou moins atténué par les mouvements excités de politiciens et de banquiers tentant de sauver les meubles par tous les moyens (illégaux ou non-orthodoxes y compris) ? Sera-t-il au contraire évident, massif, visible et supporté par tous ? Peu importe finalement : la situation est très tendue, et devant l’amoncellement de chiffres et de comportements catastrophiques, on voit mal l’année 2013, encore jeune, se terminer dans 10 mois sur un constat de stabilité.

—-

Sur le web

« Un grain majeur à venir ». On peut le craindre.

Une remarque cependant concernant le graphique sensé illustrer le fait que la masse monétaire « présente une jolie exponentielle » : il ne s’agit que de M1! Les agrégats plus larges (M3, M4 ou divisia M4) sont relativement plus sages, pour l’instant.

http://blog.turgot.org/index.php?post/Hanke-USA

« les prix des contrats futurs sur l’or sont actuellement supérieurs au prix courant (spot) de l’or »

Non, la bacwkardation, c’est l’inverse, le prix spot est supérieur au prix Future

Oui oui, j’ai corrigé (j’avais corrigé dans le billet initial sur mon blog et oublié de reporter sur Contrepoints) – voilà qui est fait.

Entre nous , je suis un peu déçu de l’explication sur le site gold car je ne vois pas pourquoi un contrat future ne serait pas inférieur au prix spot (ou si l’échéance de ce contrat est dans les jours qui suivent). On peut très bien imaginer qu’il vaut $ 1600 aujourd’hui mais qu’on l’estimera à $ 1500 dans trois mois. De plus il y a très peu de livraisons sur les contrats futures.

« on voit mal l’année 2013, encore jeune, se terminer dans 10 mois sur un constat de stabilité »

Malheureusement, personne ne peut prédire combien de temps cet état métastable va durer. Delamarche s’est lamentablement viandé en 2011au niveau de ses prévisions sur le CAC .. à cause des actions des banques centrales. Jovanovic annoncait l’année dernière que Hollande ne passerait pas l’année. Idem pour le LEAP, qui recule mois après mois son anticipation de la date de la supertempete à venir. Idem pour peter schiff, qui a fait perdre beaucoup d’argent à ceux qui ont suivi ses prévisions. A une autre époque, on a le cas de marc fiorentino qui a sauté en se plantant sur la date d’éclatement de la bulle internet.

C’est comme le peak oil, en fait, cette histoire. On peut prévoir avec certitude un retournement de la tendance, mais quand … c’est quasi impossible à dire. Il y aura toujours des ressources nouvelles, des évènements inattendus, qui rendront les prévisions caduques.

Mais au final, la date n’a pas d’importance. Ce qui compte, c’est de savoir que la tendance est intenable, et qu’il faut trouver d’autres solutions pour permettre le retour de la prospérité.

« C’est comme le peak oil, en fait, cette histoire. » Eh bien non, justement.

Le peak oil est le fruit d’élucubrations de cerveaux faibles et maladifs, constamment anticipé mais jamais constaté, tandis qu’h16 décrit plutôt fidèlement les délires économiques actuels en se basant sur des faits. La situation n’est d’ailleurs pas très compliquée à comprendre.

Tout le jeu des gouvernements et des BC est de retarder la nécessaire déflation de la bulle étatique présente dans la plupart des pays développés (bureaucratie superfétatoire, systèmes de sécu gratuits, retraites collectivisées, aides sociales déresponsabilisantes, subventions anticoncurrentielles, etc.), avec l’espoir de la dissimuler dans la croissance à venir, en espérant que l’inflation « saine » liée à cette croissance compensera la déflation sur une ou deux décennies. Bref, ils espèrent crever la bulle étatique en douceur, en faisant payer les prochaines générations.

Malheureusement, plus les BC accumulent des dettes publiques pourries, plus les gouvernements dépensent l’argent n’importe comment, plus on repousse l’échéance inexorable, plus la croissance s’étiole. On le constate déjà et ceci peut durer encore un certain temps, jusqu’au jour où la récession sera inéluctable, imposant la déflation généralisée. Mais ce jour là, les dettes toujours présentes dans les comptes bancaires devront quand même être remboursées : il y aura donc double dose de déflation.

Il n’y a pas 36 solutions mais une seule pour éviter la catastrophe : c’est de faire de la déflation sélective et de la faire supporter par les improductifs qui vivent par, pour et en l’Etat. Cela signifie appauvrir ceux qui vivent des rentes publiques (politiciens, fonctionnaires, retraités, aidés sociaux, subventionnés divers) pour les contraindre à devenir enfin productifs. Autrement dit, il s’agit de les mettre au boulot, pour qu’ils s’enrichissent par eux-mêmes au lieu de parasiter la société. C’est ainsi qu’ils deviendront réellement solidaires d’autrui, par leur travail acharné et sans répit.

A moins de réussir à démontrer que le théorème de Rolle en mathématique est faux, ou a moins de changer tous les ans la définition du mot pétrole, vous venez de raconter une énorme ânerie.

Je n’irais pas plus loin pour éviter de pourrir ce fil de commentaires avec du hors sujet.

Effectivement, le HS consiste à chercher une analogie entre une thèse malthusienne sans fondement et la description objective de la situation économique. Ce n’est pas la première fois que vous êtes pris la main dans le sac, tout à votre fantasme de peak oil.

Si ça vous semble à ce point nécessaire de marteler vos arguments d’autorité, ma foi, grand bien vous fasse.

Mais tout ça ne fait pas avancer le schmilblik.

Et nous dansons sur un volcan …

On va tous crever….et quand il faut emprunter pour payer ses impôts c’est la fin du rêve socialiste.

dans l’histoire, on sera tous mort !

Marrant, ça : le premier graphique ressemble furieusement à la « crosse de hockey » de Mickael Mann. Donc, le réchauffement — pardon — changement climatique est donc bien d’origine anthropique, puisque causé par l’accroissement de la masse monétaire !

(J’ai bon, là ?)

😉

Il faut acheter des actions de vaseline et de tabasco….

Les commentaires sont fermés.